Bán Hàng Online Khai Thuế Như Thế Nào

Khai thuế là một phần cần thiết trong cuộc sống ở Canada mà nhiều người nhập cư mới có thể thấy e ngại trong lần đầu tiên khai thuế. Hướng dẫn bên dưới sẽ giúp những người nhập cư mới có thông tin tổng quan về hệ thống thuế và cách khai thuế ở Canada.

Khai thuế là một phần cần thiết trong cuộc sống ở Canada mà nhiều người nhập cư mới có thể thấy e ngại trong lần đầu tiên khai thuế. Hướng dẫn bên dưới sẽ giúp những người nhập cư mới có thông tin tổng quan về hệ thống thuế và cách khai thuế ở Canada.

Thuế VAT hàng nông sản được quy định như thế nào

Hàng nông sản là hàng hóa đặc biệt không phải nộp thuế VAT. Cụ thể như thế nào?

Trường hợp áp dụng thuế VAT hàng nông sản

Hàng nông sản tuy không thuộc đối tượng phải chịu thuế VAT, tuy nhiên sẽ phải tính thuế VAT nếu sản phẩm nông sản trong khâu kinh doanh thương mại. Cụ thể:

Căn cứ Khoản 5, Điều 5, Thông tư số 219/2013/TT-BTC ngày 31/12/2013 quy định doanh nghiệp, hợp tác xã nộp thuế GTGT theo phương pháp khấu trừ bán sản phẩm trồng trọt, chăn nuôi, thủy sản, hải sản chưa chế biến thành các sản phẩm khác hoặc chỉ qua sơ chế thông thường cho doanh nghiệp, hợp tác xã ở khâu kinh doanh thương mại không phải kê khai, tính nộp thuế GTGT (thuế VAT bằng 0%). >> Có thể bạn quan tâm: Hóa đơn điện tử, Báo giá hóa đơn điện tử. Lưu ý:

Căn cứ theo Khoản 5, Điều 10, Thông tư số 219/2013/TT-BTC thuế VAT hàng nông sản là 5% trong trường hợp sau:

Có thể thấy hàng nông sản sau khi qua sơ chế bảo quản ở khâu kinh doanh thương mại có thể sẽ phải nộp thuế VAT ở mức 5%. Tại Điều 11,Thông tư số 219/2013/TT-BTC quy định về thuế suất 10% như sau: “Thuế suất 10% áp dụng đối với hàng hóa, dịch vụ không được quy định tại Điều 4, Điều 9 và Điều 10 Thông tư này. Các mức thuế suất thuế GTGT nêu tại Điều 10, Điều 11 được áp dụng thống nhất cho từng loại hàng hóa, dịch vụ ở các khâu nhập khẩu, sản xuất, gia công hay kinh doanh thương mại.” Theo quy định này thì nông sản không thuộc loại hàng hóa áp dụng thuế VAT mức 10%. Các doanh nghiệp, đơn vị kinh doanh lưu ý khi tính thuế và kê khai thuế phải nộp. Thuế VAT hàng nông sản được quy định đặc biệt so với các loại hàng hóa dịch vụ khác, do đó cần lưu ý để có thể hạch toán chính xác. Trong trường hợp chưa rõ về mức thuế áp dụng với hàng nông sản có thể trực tiếp liên hệ với cơ quan thuế để được hướng dẫn. Ngoài ra, quý doanh nghiệp có nhu cầu tìm hiểu về phần mềm hóa đơn điện tử E-invoice, vui lòng liên hệ ngay với chúng tôi để được tư vấn: CÔNG TY PHÁT TRIỂN CÔNG NGHỆ THÁI SƠN

Hàng nông sản thuộc đối tượng không chịu thuế VAT

Căn cứ theo Khoản 1, Điều 1, Thông tư số 26/2015/TT-BTC ngày 27/02/2015 của Bộ Tài chính quy định về đối tượng không chịu thuế VAT như sau: “1. Sản phẩm trồng trọt (bao gồm cả sản phẩm rừng trồng), chăn nuôi, thủy sản, hải sản nuôi trồng, đánh bắt chưa chế biến thành các sản phẩm khác hoặc chỉ qua sơ chế thông thường của tổ chức, cá nhân tự sản xuất, đánh bắt bán ra và ở khâu nhập khẩu. Các sản phẩm mới qua sơ chế thông thường là sản phẩm mới được làm sạch, phơi, sấy khô, bóc vỏ, xay, xay bỏ vỏ, xát bỏ vỏ, tách hạt, tách cọng, cắt, ướp muối, bảo quản lạnh (ướp lạnh, đông lạnh), bảo quản bằng khí sunfuro, bảo quản theo phương thức cho hóa chất để tránh thối rữa, ngâm trong dung dịch lưu huỳnh hoặc ngâm trong dung dịch bảo quản khác và các hình thức bảo quản thông thường khác.” Như vậy, hàng nông sản là đối tượng không phải nộp thuế VAT. Theo đó, các sản phẩm nông sản như lúa, ngô khoai, rau củ, cá, gà… không đánh thuế GTGT khi qua sơ chế thông thường.

Thuế VAT là gì? hàng nông sản là gì?

Trước khi hiểu rõ về thuế VAT hàng nông sản được quy định như thế nào người dùng cần hiểu thuế VAT là gì và hàng nông sản là gì.

Thuế VAT là viết tắt của thuế giá trị gia tăng ( thuế GTGT), đây là loại thuế gián thu được tính trên giá trị tăng thêm của hàng hoá, dịch vụ phát sinh từ quá trình sản xuất, lưu thông đến tiêu dùng và được nộp vào ngân sách Nhà nước theo mức độ tiêu thụ hàng hoá, dịch vụ.

Hàng nông sản có thể hiểu là sản phẩm của các ngành nông nghiệp, lâm nghiệp, thủy sản, diêm nghiệp (nghề làm muối) chưa qua chế biến thành các sản phẩm khác hoặc chỉ qua sơ chế thông thường của các tổ chức, cá nhân tự sản xuất bán ra. Ví dụ sản phẩm nông sản: lúa gạo, ngô, khoai, sắn, cà phê, hồ tiêu, thịt lợn, thịt và trứng gia cầm, sản phẩm trồng trọt bao gồm cả sản phẩm rừng trồng... >> Tham khảo: Các trường hợp được hoàn thuế VAT.

Hướng dẫn kê khai thuế GTGT hàng nhập khẩu theo phương pháp khấu trừ

Để kê khai thuế GTGT hàng nhập khẩu, kế toán căn cứ vào:

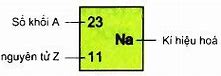

Kế toán căn cứ vào các giấy tờ trên để kê khai vào các chỉ tiêu 23, 24, 25 trên tờ khai thuế 01/GTGT: Đăng nhập vào phần mềm HTKK => Chọn mục “Thuế Giá trị gia tăng” => Chọn “Tờ khai thuế GTGT khấu trừ (01/GTGT)” sau đó kê khai vào các chỉ tiêu 23, 24 và 25:

Nông sản là mặt hàng cốt yếu tại Việt Nam và chính phủ có những quy định riêng đối với mặt hàng nông sản khi tính thuế. Vậy thuế VAT hàng nông sản được quy định như thế nào?

Thuế VAT hàng nhập khẩu có được khấu trừ không?

Thuế GTGT hàng nhập khẩu được coi là thuế GTGT đầu vào khi doanh nghiệp thực hiện mua sắm hàng hóa, tài sản. Tuy nhiên do đây là loại thuế được hình thành trong khâu nhập khẩu nên giá trị thuế được thể hiện trên tờ khai hải quan, giấy nộp tiền thuế của doanh nghiệp thay vì trên hóa đơn đầu vào. >> Tham khảo: Hướng dẫn lập và nộp báo cáo thuế GTGT chi tiết cho kế toán.

Cách tính thuế VAT hàng nhập khẩu

Công thức tính thuế giá trị gia tăng hàng nhập khẩu được xác định căn cứ vào giá trị tính thuế và thuế suất thuế GTGT của hàng nhập khẩu, cụ thể: Thuế GTGT hàng nhập khẩu = [Giá tính thuế nhập khẩu + Thuế nhập khẩu (Nếu có) + Thuế tiêu thụ đặc biệt (Nếu có) + Thuế bảo vệ môi trường (nếu có)] x Thuế suất Trong đó:

Cách tính thuế VAT hàng nhập khẩu.

Điều kiện khấu trừ thuế GTGT hàng nhập khẩu

Căn cứ theo Điều 15, Thông tư 219/2013/TT-BTC, điều kiện khấu trừ thuế GTGT đầu vào như sau: “1. Có hóa đơn giá trị gia tăng hợp pháp của hàng hóa, dịch vụ mua vào hoặc chứng từ nộp thuế giá trị gia tăng khâu nhập khẩu hoặc chứng từ nộp thuế GTGT thay cho phía nước ngoài theo hướng dẫn của Bộ Tài chính áp dụng đối với các tổ chức nước ngoài không có tư cách pháp nhân Việt Nam và cá nhân nước ngoài kinh doanh hoặc có thu nhập phát sinh tại Việt Nam. 2. Có chứng từ thanh toán không dùng tiền mặt đối với hàng hóa, dịch vụ mua vào (bao gồm cả hàng hóa nhập khẩu) từ hai mươi triệu đồng trở lên, trừ trường hợp tổng giá trị hàng hóa, dịch vụ mua vào từng lần theo hóa đơn dưới hai mươi triệu đồng theo giá đã có thuế GTGT. Chứng từ thanh toán không dùng tiền mặt gồm chứng từ thanh toán qua ngân hàng và chứng từ thanh toán không dùng tiền mặt khác hướng dẫn tại khoản 3 và khoản 4 Điều này.” Như vậy, để doanh nghiệp được khấu trừ thuế GTGT hàng nhập khẩu cần đáp ứng các điều kiện sau:

Như vậy, thuế GTGT hàng nhập khẩu sẽ được khấu trừ nếu thỏa mãn các điều kiện về khấu trừ thuế GTGT đầu vào của hàng hóa, dịch vụ.

Điều kiện khấu trừ thuế VAT hàng nhập khẩu.

Theo Điều 14, Thông tư 219/2013/TT-BTC, nguyên tắc khấu trừ thuế GTGT đầu vào quy định như sau: “Thuế GTGT đầu vào của hàng hóa, dịch vụ dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT được khấu trừ toàn bộ”. “Thuế GTGT đầu vào của hàng hóa, dịch vụ (kể cả tài sản cố định) sử dụng đồng thời cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế và không chịu thuế GTGT thì chỉ được khấu trừ số thuế GTGT đầu vào của hàng hóa, dịch vụ dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT. Cơ sở kinh doanh phải hạch toán riêng thuế GTGT đầu vào được khấu trừ và không được khấu trừ; trường hợp không hạch toán riêng được thì thuế đầu vào được khấu trừ tính theo tỷ lệ (%) giữa doanh thu chịu thuế GTGT, doanh thu không phải kê khai, tính nộp thuế GTGT so với tổng doanh thu của hàng hóa, dịch vụ bán ra bao gồm cả doanh thu không phải kê khai, tính nộp thuế không hạch toán riêng được.” “Tài sản cố định là ô tô chở người từ 9 chỗ ngồi trở xuống (trừ ô tô sử dụng vào kinh doanh vận chuyển hàng hóa, hành khách, kinh doanh du lịch, khách sạn) có trị giá vượt trên 1,6 tỷ đồng (giá chưa có thuế GTGT) thì số thuế GTGT đầu vào tương ứng với phần trị giá vượt trên 1,6 tỷ đồng không được khấu trừ.” “Số thuế GTGT đã nộp theo Quyết định ấn định thuế của cơ quan hải quan được khấu trừ toàn bộ, trừ trường hợp cơ quan hải quan xử phạt về gian lận, trốn thuế.”